摘要

2月回顾

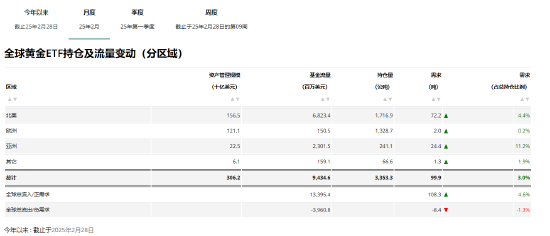

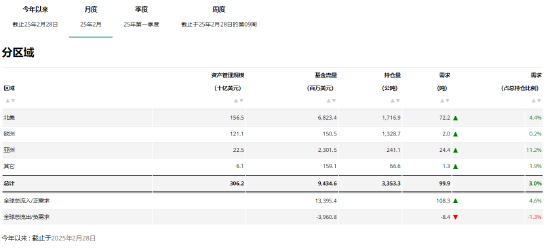

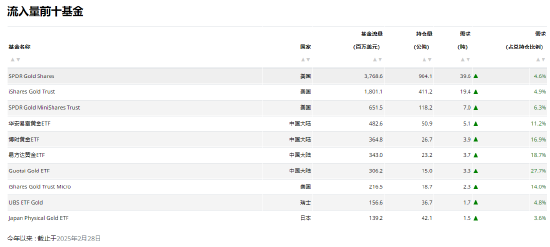

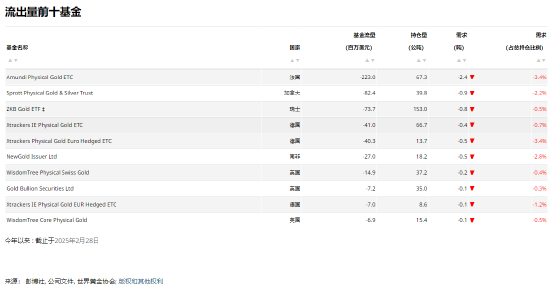

2月,全球实物黄金ETF大幅流入约94亿美元,实现自2022年3月以来最强劲的月度表现(表1)。继连续两个月的流出之后,北美地区黄金ETF终于转正,并创造有史以来最佳月度表现。亚洲地区需求同样强劲,而欧洲地区基金流入规模则有所收窄。目前,全球黄金ETF整体已连续三个月实现显著流入,加之金价上扬,二者共同推动黄金ETF资产管理总规模(AUM)增至3,060亿美元,再创月末新高。与此同时,全球黄金ETF总持仓升至3,353吨,创下自2023年7月以来的最高月末水平。

区域概览

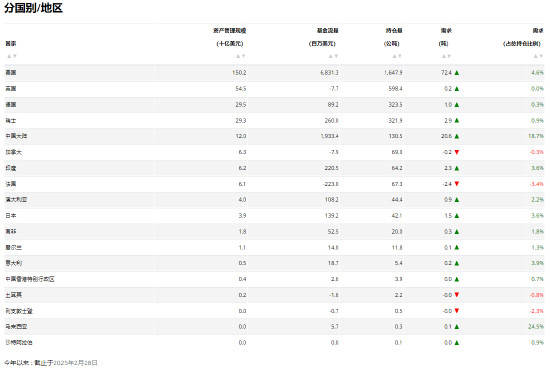

北美地区黄金ETF需求激增,2月流入约68亿美元。这是该地区自2020年7月以来录得的最大单月流入量,也是有史以来最强劲的2月份表现。有关实物黄金由伦敦及其他市场流入纽约商品交易所(COMEX)仓库的报道纷至沓来,黄金市场的这一势头有力推动了北美地区黄金ETF的正向需求。

此外也有一些其他重要驱动因素。例如,美国国债利率呈下降趋势,同时其多项经济指标亮起了“红灯”。在2月的大部分时间内,收益率下降及美元走软态势均利好于黄金。事实上,2月份金价曾九次刷新历史记录,但在下半月有所回落。我们认为,机会成本降低和金价屡创新高是吸引北美地区黄金ETF流入的关键因素。此外,股市回落和投资者对滞胀的担忧可能也在一定程度上推高了黄金ETF需求。最后,我们观察到黄金ETF期权的到期引发大量基金实现流入,这表明投资者对黄金仍持进一步看涨态度。

尽管经济增长势头的放缓并不令人意外,但持续的经济衰退担忧以及地缘政治及经济政策的不确定性或将继续为黄金需求提供支撑。

2月,欧洲地区黄金ETF基金小幅流入约1.51亿美元。英国基金遭遇小幅流出,而德国和瑞士基金则继续流入。尽管英国央行在本月宣布降息25个基点,但1月该国通胀增速超出预判,可能使得投资者对进一步降息的预期有所降低,并推高了当地的债券收益率。

相比之下,在通胀持续放缓且经济增长疲软的情况下,市场对欧洲央行今年继续降息的预期也相应走强。这可能是支撑欧洲地区其他黄金ETF基金流入的关键因素。此外,2月底德国大选前不确定性的加剧或许也为其基金需求提供了支撑。

亚洲地区黄金ETF迎来大规模流入,2月流入约23亿美元。中国基金流入量领跑:尽管中国股市情绪较为积极,尤其是在DeepSeek热潮之下人工智能相关股票表现亮眼,但本地金价的飙升同样引发了广泛关注。关键词“黄金”的百度搜索指数飙升至2013年以来的最高点。印度黄金ETF保持了健康的流入态势,但与1月创纪录的水平相比仍有所放缓。日本基金连续第五个月流入。“其他地区”黄金ETF连续第三个月实现流入,2月流入约1.59亿美元。澳大利亚基金再次担当主力,创下自2024年9月以来最强劲的月度表现。此外南非基金也实现流入。

全球黄金ETF持仓及流量变动(分区域)

全球黄金市场交易量上升

2月,全球黄金市场交易量升高,日均交易额约达3,000亿美元。由于交易商因关税担忧转移黄金,以伦敦金银市场协会(LBMA)为主的场外交易量进一步上升。COMEX黄金期货交易量有所下降;而上海期货交易所交易量则在当地金价表现强劲的情况下大幅升高。此外,在北美地区的带动下,全球黄金ETF交易量也实现上升。

截至2月底,COMEX黄金期货净多仓较上月环比减少13%至832吨。管理基金净多仓减少16%至605吨,但仍较2024年556吨的均值高出9%。金价飙升引发的获利了结行为可能是管理基金净多仓减少的主要原因。

全球黄金ETF持有量和流动

资产管理规模

花花编辑