ST新潮迎来新的要约收购方,又一个实力强劲的煤炭大户——内蒙古伊泰煤炭股份有限公司(简称“伊泰B股”)。

伊泰B股、ST新潮4月18日晚间同时公告称,伊泰B股向ST新潮的全体股东发出部分要约,预定要约收购股份数量为34.68亿股,占ST新潮总股本的51.00%,预计投资金额117.92亿元。本次要约收购价格为3.40元/股,较ST新潮4月18日收盘价2.84元/股,溢价近20%。

需要注意的是,伊泰B股并非唯一的要约收购方。今年1月,浙江金帝石油勘探开发有限公司(“金帝石油”)向ST新潮发起要约收购,要约收购股份数量占公司总股本的20%,要约收购价格为3.10元/股。

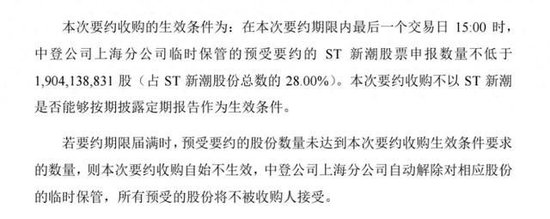

从要约收购价格、要约方的综合实力来看,伊泰B股似乎更具吸引力。不过,金帝石油对ST新潮的部分要约,目前已进入预受要约阶段。要约收购有效期为2025年4月8日至2025年5月7日。

因此,伊泰B股、ST新潮均提示,因股价波动及ST新潮现有股东预受要约情况均存在不确定性,本次要约收购存在可能无法取得目标比例的风险。

斥资百亿,一个月内要控股ST新潮?

4月18日晚,ST新潮发布最新的要约收购报告书,伊泰B股向ST新潮的全体股东发出的部分要约,预定要约收购股份数量为34.68亿股,占上市公司总股本的51.00%,要约收购价格为3.40元/股。

初步估算,本次要约收购所需最高资金总额为117.92亿元。截至报告书签署日,收购人已将117.92亿元(本次要约收购所需最高资金总额的100%)存入中登公司上海分公司指定账户,作为本次要约收购的履约保证金。本次要约收购期限共计30个自然日,要约起始日期2025年4月23日,要约截止日期2025年5月22日。

伊泰B股表示,拟通过本次要约收购ST新潮51%股份,以增强ST新潮股权结构稳定性并取得ST新潮控制权。截至报告书签署日,伊泰B股未持有上市公司股份。

伊泰B股实力如何?为何豪斥百亿元拟控股ST新潮?

伊泰B股即内蒙古伊泰煤炭股份有限公司,是内蒙古最大的地方煤炭企业。公司1997年8月以发行B股形式实现上市。经过26年的发展,公司已成为以煤炭生产、运输、销售为基础,集铁路与煤化工为一体的大型清洁能源企业。

伊泰B股直属及控股的机械化煤矿共10座,现阶段的主要产品为环保型优质动力煤。现有控股并投入运营的铁路主要有3条:准东铁路、呼准铁路和酸刺沟煤矿铁路专用线。

财务数据显示,截至2024年9月30日,伊泰B股资产总额845.09亿元,净资产474.9亿元,资产负债率为33.37%。2021年至2023年,伊泰B股实现净利润86.43亿元、109.75亿元、77.28亿元。2024年前三季度,公司实现净利润51.02亿元。

从股权结构来看,伊泰B股的控股股东为伊泰集团,间接控股股东为伊泰投资。伊泰投资无实际控制人,即伊泰B股无实际控制人。

值得注意的是,本次部分要约收购,需要达到一定条件才能生效。

伊泰B股表示,通过本次收购,公司将控制ST新潮的优质油气资产,拓展能源储备,提升资产质量,优化产业布局。

ST新潮被多个“煤老板”抢购

事实上,在伊泰B股发起要约收购之前,ST新潮已先后两次收到产业资本方的要约收购。

早在去年8月,ST新潮就被号称内蒙古“煤炭大王”郭金树相中。

ST新潮去年8月公告称,郭金树旗下北京汇能海投新能源开发有限公司(简称“汇能海投”)计划以3.10元/股的价格收购ST新潮31.28亿股股份,要约收购股份数量占公司总股本的46%,收购所需最高资金总额近100亿元。汇能海投由汇能控股集团100%持股,后者也是国内能源巨头,其法人正是郭金树。

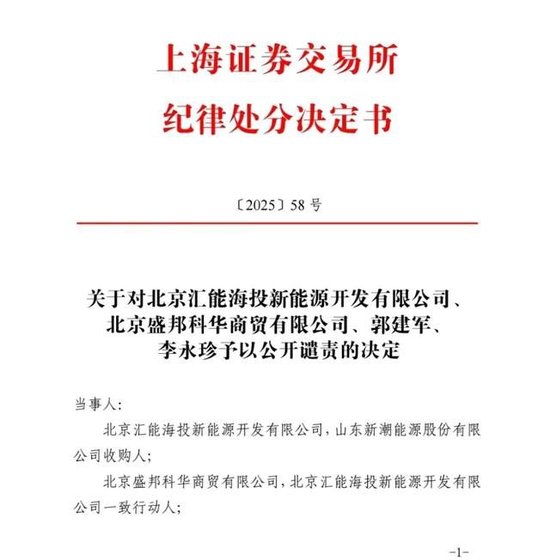

然而,当时有举报称,汇能海投涉嫌未如实报告披露一致行动人与实际持股情况等违法违规行为。汇能海投承认与相关股东存在构成一致行动人的情形,并宣布终止对ST新潮的部分要约收购。汇能海投还因违规举牌ST新潮而被上交所纪律处分。

紧接着,今年1月18日,ST新潮公告称,浙江金帝石油勘探开发有限公司(“金帝石油”)向公司发起要约收购,要约收购股份数量占公司总股本的20%,要约收购价格为3.10元/股,收购所需最高资金总额达42.16亿元。

对比公司当时的收盘价2.23元/股,金帝石油要约收购溢价率高达39.01%。要约收购完成后,金帝石油对公司的持股比例将从0.23%提高至20.23%。

金帝石油同样表示,要约收购是基于金帝控股产业发展战略以及对上市公司价值及其未来发展前景的认同,通过本次要约收购提升对上市公司的持股比例,以增强上市公司股权结构稳定性并取得上市公司控制权。

公共资料显示,金帝石油的一致行动人金帝控股成立于2002年,形成了以能源和地产为主的产业布局,具体涵盖地产开发与商业管理、园区开发与运营管理、清洁能源服务、大宗石化贸易、油气田勘探开采及销售等五大业务板块。截至2024年年末,金帝控股资产总额达到283.34亿元,净资产63.33亿元。

相比伊泰B股,金帝石油资产规模相对较小,综合实力似乎略逊一筹。

不过,目前金帝石油对ST新潮的部分要约,已进入预受要约阶段。要约收购有效期为2025年4月8日至2025年5月7日。

这也意味着,本次伊泰B股要约收购构成竞争要约。需要注意的是,已预受金帝石油要约的ST新潮股东如拟预受伊泰B股竞争要约,需委托证券公司撤回对金帝石油的预受要约后另行申报。

ST新潮“含金量”几何

能否及时“摘帽”

ST新潮为何会受到各路产业资本“抢购”?

ST新潮近十年资本运作频繁,核心特征是跨界转型能源、控制权多次动荡、巨额海外并购藏隐忧。

目前ST新潮的主业是石油天然气的上游勘探开采及销售。公司持有的油田资产全部位于美国页岩油的主产区二叠纪盆地的核心区域。

2024年前三季度,公司实现营业收入为64.3亿元,同比下降0.82%;净利润为16.52亿元,同比下降11.85%。

从股权结构来看,目前ST新潮无实控人,且股权结构较为分散,公司第一大股东宁波国金目前仅持股6.39%,公司第二至第五大股东此前因隐瞒一致行动关系而被限制行使绝大部分表决权36个月。

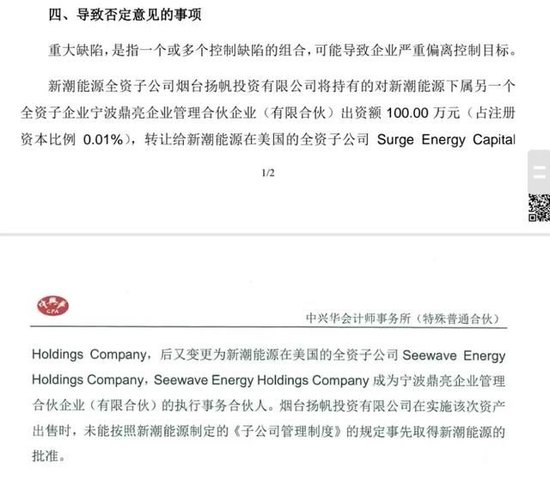

需要注意的是,ST新潮目前还处于“戴帽”状态。因中兴华会计师事务所(特殊普通合伙)出具了否定意见的《内部控制审计报告》,公司股票自2024年4月30日起被实施其他风险警示。

ST新潮3月21日公告称,拟聘任立信会计师事务所(特殊普通合伙)为2024年度审计机构。

公司解释称,因前任会计师事务所中瑞诚在双方沟通过程中,发现所需工作量及专业胜任能力超出拟承接时的预期。为保证公司2024年年度审计工作的正常开展,公司拟聘任立信为公司2024年度财务报告和内部控制审计机构。

根据预约披露时间表,ST新潮将于4月30日披露2024年年报、2025年一季报。

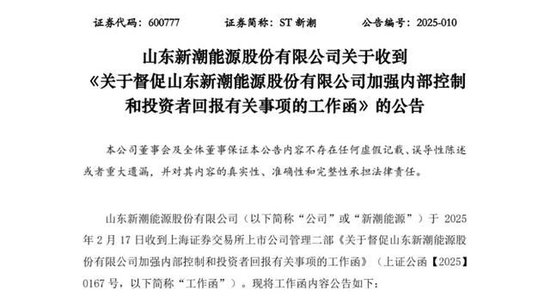

针对ST新潮内部控制存在的问题,监管层一直密切关注,并发函督促公司切实有效整改。

花花编辑